8月10日讯 国家医保局成立后,国谈和集采两大政策的实施对传统DTP药房产生了巨大的影响:国谈使得新特药降价后进医保进医院,离DTP药房而去;集采使得弃标药品进连锁药店,为了帮助这些药品更好铺市,大药企会将DTP产品捆绑在一起做大做强与连锁药店的合作。此外,还有互联网医疗的“空中竞争”再剥走了一部分市场。不少传统DTP药房陷入迷茫:论专业性不如医院药房,论便利性不如连锁药店,论科技含量不如互联网医疗,未来之路到底应该如何走?

笔者认为,这种困惑可能是个伪命题,DTP药房是近10年来才发展起来的新业态,本来就是通过细分市场差异化定位抢走了原本属于医院和普通零售药店的生意。DTP药房要打破这种伪命题思路的迷障,首先就要回归理解DTP药房自身的核心价值百科与核心定位。

DTP药房VS普通药房

看DTP核心价值百科!

根据中国医药商业协会的定义,DTP药房主要销售的是治疗某些特殊疾病或重大疾病的药品。这些药品往往疗效确切、治疗费用较高、需特殊用药监护、有特殊的储运要求等,如治疗类风湿关节炎的英夫利昔单抗、治疗淋巴瘤的利妥昔单抗注射液、治疗肺癌的甲磺酸奥西替尼片等药物。

而根据特药市场更为发达的美国市场“全国特药协会”的定义,DTP药房指的是只为或主要为有严重健康问题需要复杂治疗的患者提供药品的国家特许药房。美国Medicare保险计划2019年还更为具体地定义了特药的特征之一是“每个月最低开销为670美元”。

如果特药通过普通药房就容易销售,那么根本不会有DTP药房这种特殊形态药房的出现。

五大核心价值百科:DTP为特殊形态药房

总结起来,DTP药房的核心价值百科有以下几点:

①专业性要求高 特药不是普通药品,由于疾病本身的复杂性,对药房本身的专业性有很高的要求。不少特药都有不良反应,对不良反应的监控、患者用药教育及问题解答、患者用药监控等,都是药房的重点工作事项。

②输注服务 不少特药都需要进行注射或者输液,这需要DTP药房来提供相应的服务。

③存储能力强 特药对存储往往有较高要求,很多需要冷链物流、低温存储,这也对特药药店提出了具体的硬件、供应链等方面要求。

④对隐私更重视 特药往往针对特殊疾病或重大疾病,对患者来说此类疾病大多不愿让更多人知道,因此患者的隐私保护比普通药店要注重很多。

⑤各种创新支付方式 特药的价格较高,对不少患者来说都有支付能力问题,因此通过与慈善基金、医药企业等合作为患者提供经济或者金融援助,也是特药药房的重要价值百科之一。

普通药房做DTP?更多为DTP独立运作

普通药房的主要定位是非处方药、医疗器械、保健品、常用处方药等的销售,对场地、人员、相应支撑体系的要求都不一样。如果将两种不同的模式糅合在同一门店提供服务,对于一些拥有上千平方米的大店或者超大型医药城来说可行;而对于普通百十来平方米的门店,财务上并不划算,也无法保障特药用药患者必需的服务。

所以尽管有些普通药店也提供特药销售,有些DTP药房也销售普通药品,但两种药房形态独立存在有其本身的价值百科。前面提到的即便厂家将DTP产品捆绑在一起做大做强与连锁药店的合作,不少连锁药店也选择将这些产品拿出来单独通过DTP药房进行销售,如老百姓大药房旗下有143家DTP药房,益丰药房有40余家,大参林有89家。

电商威胁?DTP提供的价值百科,电商做不到

“互联网医疗企业威胁”也是类似的逻辑。医药电商企业尽管也销售部分特药药品,但这个性质就好比普通药店之于DTP药店:DTP药店提供的价值百科,医药电商企业无法提供,因而互联网医药电商企业并不构成对DTP药店的威胁。

事实上,一些医疗大数据公司看好DTP药房市场,纷纷在线下布局自己的DTP药房,典型如零氪科技旗下的邻客、思派网络旗下的思派大药房等。

DTP药房VS医院

谁领风骚?

另一方面,DTP药房从业者们普遍顾虑来自医院的竞争问题。这种观点认为医保成功后特药进入医院,导致医院抢占DTP药房市场。笔者认为,这个问题要从短期和长期两个维度来看。

DTP遇阶段性挑战,但长期利好

从短期来看,这种竞争是客观存在的,如果一种药品同时在医院和DTP药房销售,对于患者总体来说选择到医院购买的可能性更大,尤其在患者购药的同时还需要生化、病理等检查的情况下,只有医院能够提供一站式的服务。不过,对此政策是有所考虑的:“双通道”政策落地的品种在同城的医保定点机构指定上基本采取“二选一”,在同一城市要么只有定点医疗机构要么只有定点药房;另一方面,在医药零差价的大背景下,医院销售特药药品的动力并不足,这些都利好DTP药房。

从长期来看,随着医药分家政策的不断推动,医院与药店、与DTP药店之间并不会存在竞争关系。医院的药品销售功能将逐步剥离,由社区卫生中心、零售药店等来提供药品的销售以及基本的服务,医院更多会聚焦在疾病的诊断、治疗方案的提供以及住院服务等。目前DTP药房遭遇的这种竞争只是市场发展过渡时期遇到的阶段性挑战。

当前DTP四大应战手段

那么,从短期看,我们前文已经谈到过DTP药房如何面对与医院的这种挑战。笔者总结为4点:

①强化品种引入 在抗肿瘤药外加强丙肝/乙肝、血液病、自身免疫系统疾病、罕见药等品种的引入,增强DTP药房的可盈利面。

②提高药学服务水平 加强药师专业服务能力培训与提升,结合医疗大数据、人工智能、互联网医疗等技术,连接制药企业、医院、医生等,为患者提供随访、康复、用药指导等服务。

③联动工业企业开展患者教育 通过名医直播、慈善用药等项目,提升DTP药房对于患者的影响力,建立DTP药房的品牌力。

④开展输注中心等建设 通过联合医院、自建等方式为药品注射患者提供输注服务,从而拓展DTP药房对于注射液药品的销售。

DTP未来展望

对标美国,DTP拓展空间很大

事实上,除了医药分家政策不断推进带来的长期利好外,DTP药房市场还面临药品市场发展带来的前所未有的机遇。随着慢性病用药等市场产品研发逐渐趋于稳定,未来创新药品研发的主战场已经转移到肿瘤药品和罕见药品的研发,这将为DTP药房市场注入源源不断的动力。以特药药房市场非常成熟的美国市场(美国不叫DTP药房,叫特药药房)为例,可以给我们提供很好的参照。

众所周知,美国市场早已是创新药驱动发展的市场,所有药品在专利保护期到期的第二天,由于仿制药的杀入,价格就会呈现断崖式下降。我国药品市场也正在向这样的市场转变。在仿制药一次性评价、带量采购等政策的驱动下,创新药主导的格局正在形成。同时,美国市场也是医药分家较为彻底的市场,80%左右的药品销售都通过零售渠道来完成,而医药分家也是我国医改推动的重要方向。对标美国市场的发展,对我国DTP市场的发展有较为重要的借鉴意义。

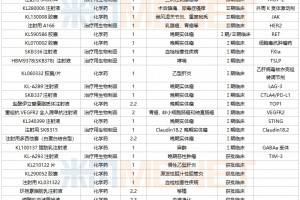

美国特药收入占一半,中国占比不到4%

2020年,美国整体零售药店市场的营业收入为3,193亿美元,其中有接近一半来自特药药房业务,表1展示了美国市场2019年TOP15特药药房的收入情况,加起来高达1,355亿美元,占到整个特药市场超过80%(还有普通零售门店、邮寄药房、长期照护机构等渠道)。美国特药药房市场年增幅为5%左右,是普通药房市场增速的2倍。

美国特药药房市场的蓬勃发展以及类似的环境,让我们有理由相信未来中国DTP药房市场的发展前景。尽管目前我国DTP药房市场只有约190亿元的规模,占整体医药零售市场比率不到4%,却受到市场广泛关注。

到2024年,中国DTP市场再翻倍

根据知名咨询公司弗若斯特沙利文的估计,到2024年我国DTP市场将发展到383亿元的规模,成长速度显著高于普通医药零售。图1展示了弗若斯特沙利文对DTP市场规模的预估。

结语<<<

前途是光明的,道路是曲折的。面对前景无限的DTP市场,DTP从业者们不应该遇到一些小挑战就杞人忧天。遇到问题就要分析问题解决问题、做好长期规划,在未来潜力巨大的DTP市场获得更大的份额。